住宅ローン選びで最も重要な「金利」

以前の記事で『変動金利』の仕組みを解説させていただきましたが、今回は『固定金利』についてお伝えさせていただきます。

周知の通り、現在の金利水準は歴史的にみても超低金利なので、不動産購入において住宅ローンを活用しやすい環境下にあると言えます。

一方でコロナ渦における経済危機の中で、『さらに金利が下がるのではないか?』と考え、金利の低下を待っている方もいるかもしれません。

本日は住宅ローンにおける固定金利が

『どのように決まるのか?』など、固定金利が決定されていく仕組みと、

超低金利時代における固定金利と国債利回りに関係性についてお伝えしていきます。

Contents

■住宅ローンの種類

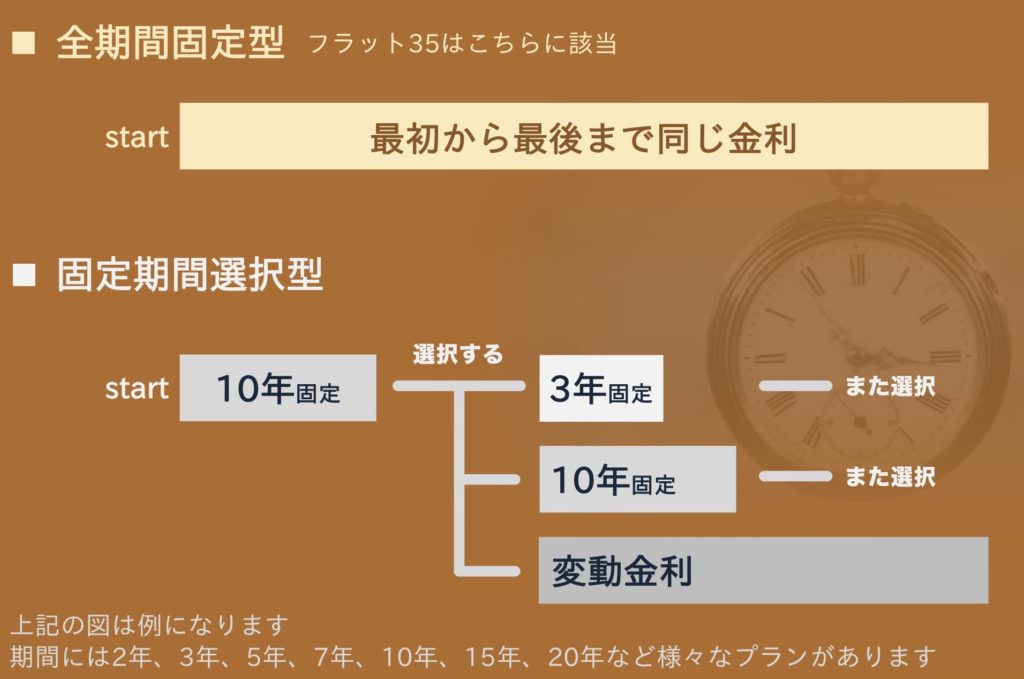

まず、住宅ローンのタイプは大きく3つに分けられます。

・変動金利

・固定期間選択型の固定金利

・全期間固定型の固定金利

『固定期間選択型』と『全期間固定型』の違いは、金利が固定される期間が

一定期間に限定されるのか、最初から最後まで同じなのかの違いになります。

■固定金利はどのように決まるか?

以前の記事で変動金利がどのように決まるかを書かせていただきました。

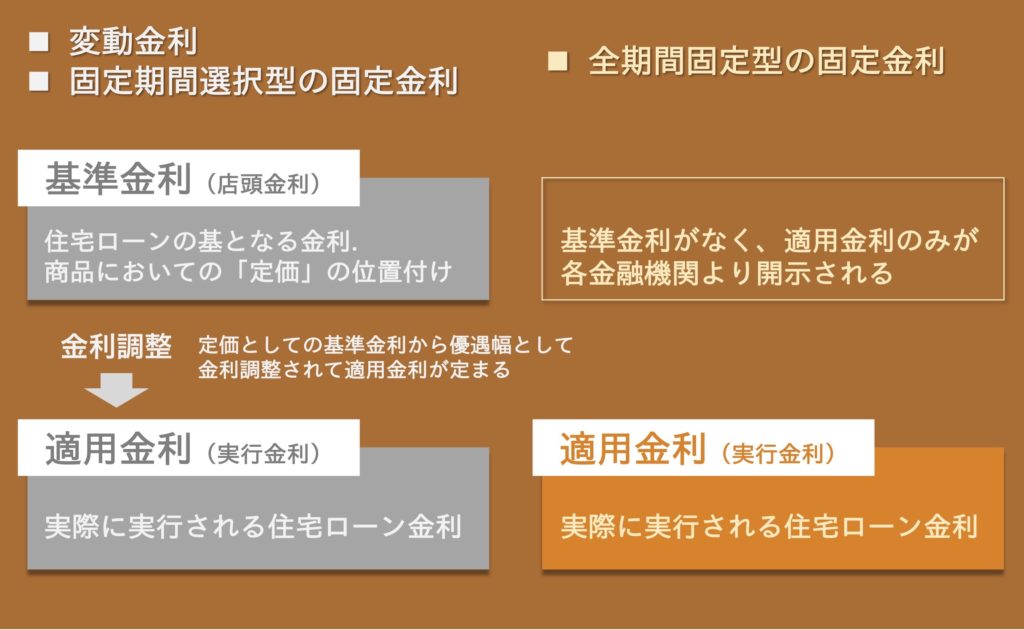

変動金利の場合、元々の基準金利があり、そこから優遇幅という形で金利調整が行われ、実際につかわれる適用金利が定まっていきます。

『固定期間選択型の固定金利』もこの仕組みになっています。

しかし、フラット35をはじめとした『全期間固定型の固定金利』には基準金利という考え方がなく、適用金利のみが最初から公表されている形になってることが多いです。

固定期間選択型と全期間固定型はその決定プロセスに違いはありますが、広義では同じ固定金利になります。

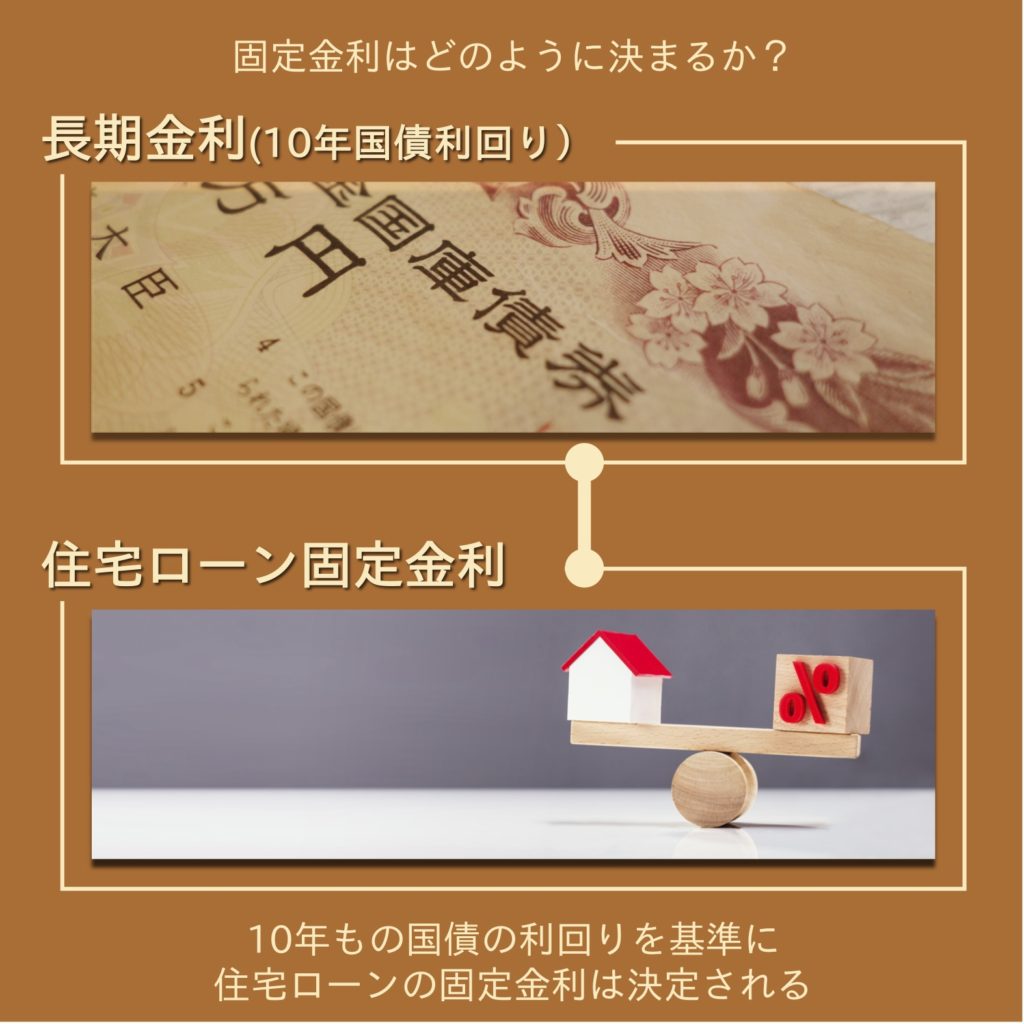

では、これら固定金利は何を基に決められるかというと『10年もの国債の利回り』を基準にして決定されています。

変動金利が銀行同士の金利レートである『短期プライムレート』に結びついているのに対し、固定金利は『国債の利回り』に結びついているということですね。

■固定金利の推移

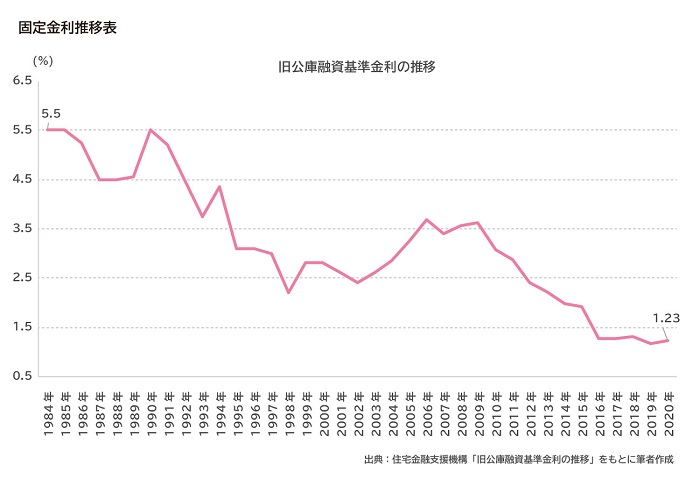

ここで、住宅ローン固定金利の推移を確認していきましょう。

出典:https://hokench.com/article/housing/481/

30年ほどの間、多少の上下を繰り返しながら下がり続け、現在は歴史的に低い水準を推移している状態になります。

この固定金利の推移は、固定金利が決定される基準にあたる国債利回りの推移でもあります。

■国債利回りに影響を与える要因

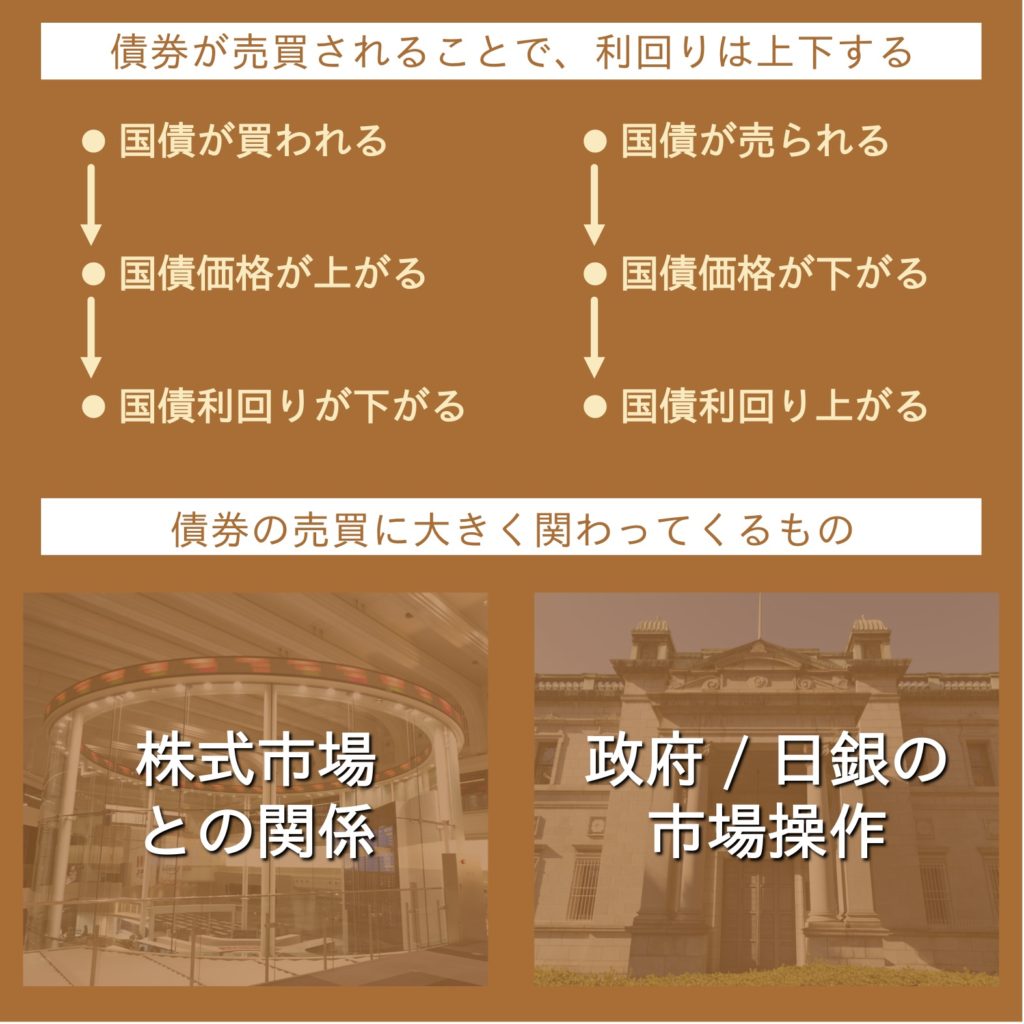

国債の利回りが上下するのは『国債が買われてるか、売られてるか』に起因します。債券利回りの基本的な考え方は以下になります。

【国債が沢山買われている → 国債利回り下がる】

【国債が沢山買売られている → 国債利回り上がる】

最初はピンとこないかもしれませんが、ルールのように覚えていただいた方が早いと思います。

(より詳しく理解したい方は【債券・金利と利回り債券価格の関係】の記事を参考にしていただければ幸いです)

そして、国債の売買が大きく動く背景には『株式市場との関係』『日銀の公開市場操作』という2つがあり、これらが代表的なものになります。

■株式市場と国債利回りの関係

株式市場は国債の利回りに大きな影響力を本来は持っています。

銀行をはじめとした金融機関は、手持ち資金を株式や債券などのカタチで保有して運用を行なっています。株式を売却して債券を購入したり、債券を売却して株式を購入したりしています。

例えば、◯◯ショックなどのような金融危機が起きる際は、保有している株式を売却して債券を買うのが通例です。

この場合、『債券購入増える → 債券価格上がる→債券利回り下がる→住宅ローン固定金利下がる』という一連の流れに繋がっていきます。

では逆に、株価が上昇している状況では住宅ローン固定金利は上がるのか?というと、現在は債券利回りはそんなに単純に動かないようになっており、そこには政府/日銀が行う公開市場操作が関係してきます。

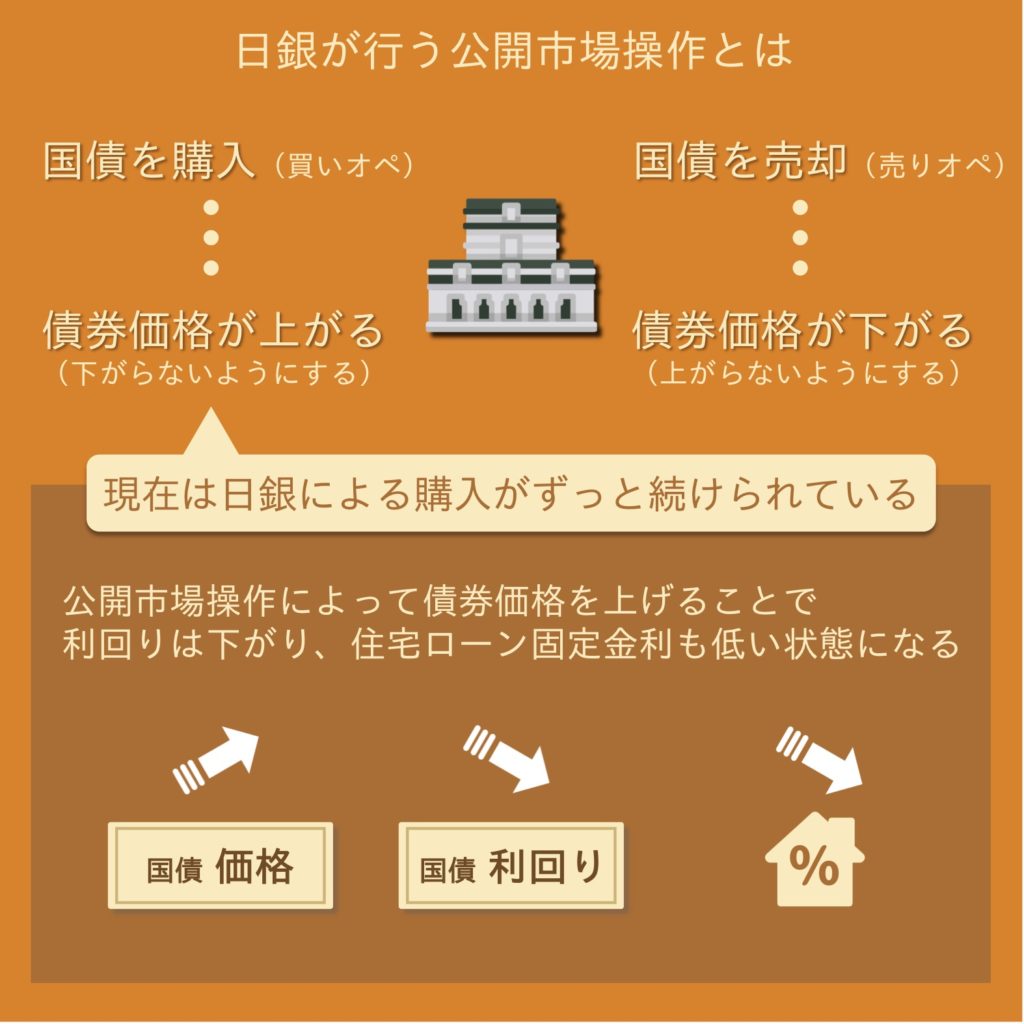

■公開市場操作と国債利回りの関係

日銀が行う公開市場操作というのは、簡単に言えば日銀が市中の国債を大量に購入/売却することで、それによって世の中の金利を調整することです(買いオペ/売りオペとも表現されます)

現在は買いオペ、つまり日銀の国債購入が長きに渡って続けられており、購入量も増え続けています。それによって市中の債券価格が下がるのを止めており、債券価格が高い水準を維持していることで、債券利回りも低い状態が続いています。

その結果として住宅ローン固定金利は低い状態にある。という構造になっています。

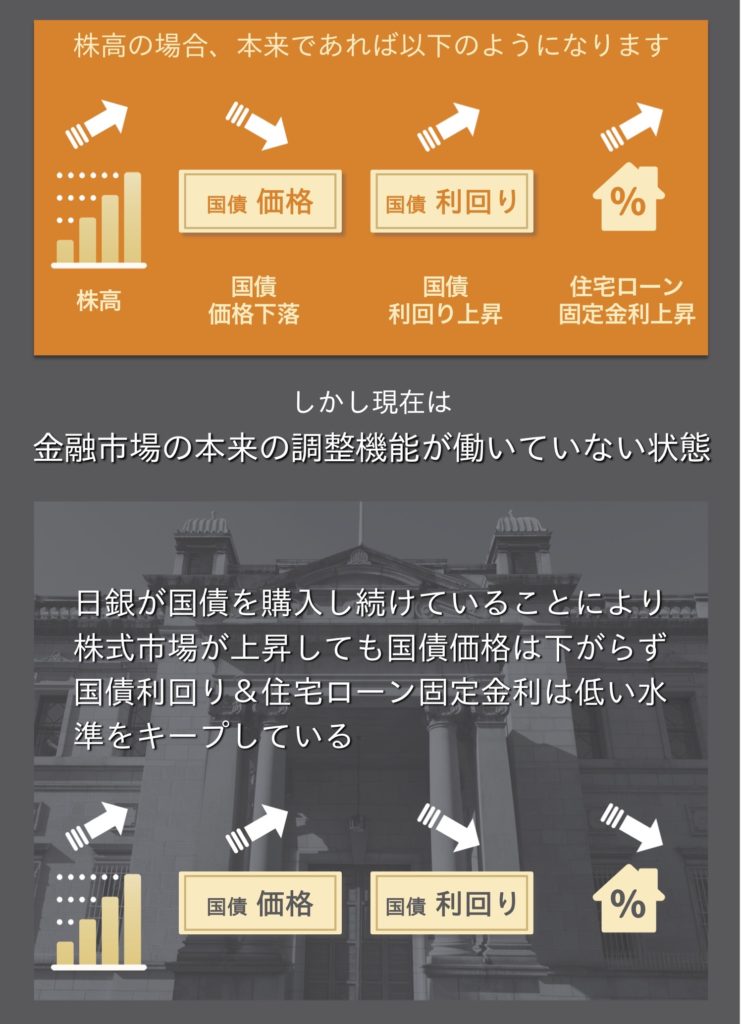

■現在は金融市場の本来の調整機能が働いていない状態

先ほどの例の『株式市場の下落→国債利回り上昇』の逆、株式市場の上昇が起きた場合、本来ならば国債利回りは上昇し、住宅ローン固定金利も上昇します。

しかし上記で説明したとおり、現在は日銀による国債購入が恒常的に続けられています。これによって、株式と債券をとりまく金融市場が本来持っている自動調整機能が働かない環境になっています。

本来であれば『株式市場の上昇(株高)→ 国債利回り上昇』となるところが、『株高 & 低債券利回りキープ』という状態が形成されている、ということになります。

■TOPIXと国債利回り

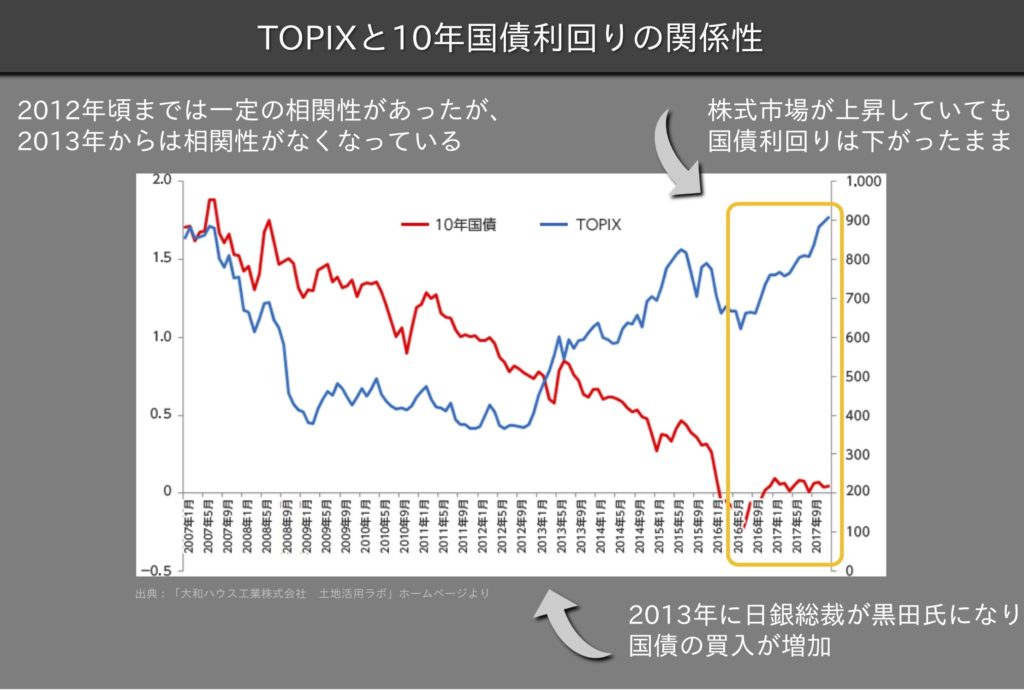

こちらは日本の株式市場の全体感を象徴するTOPIXと、10年国債の利回りの推移を並べたものになります。

本来なら、『株高=債券利回り上昇』という一定の相関性があったはずです。

しかし、2013年に日銀総裁が黒田総裁になって国債買入が更に進んだことで、現在は株高でも国債利回りは上昇しないという状態になっています。

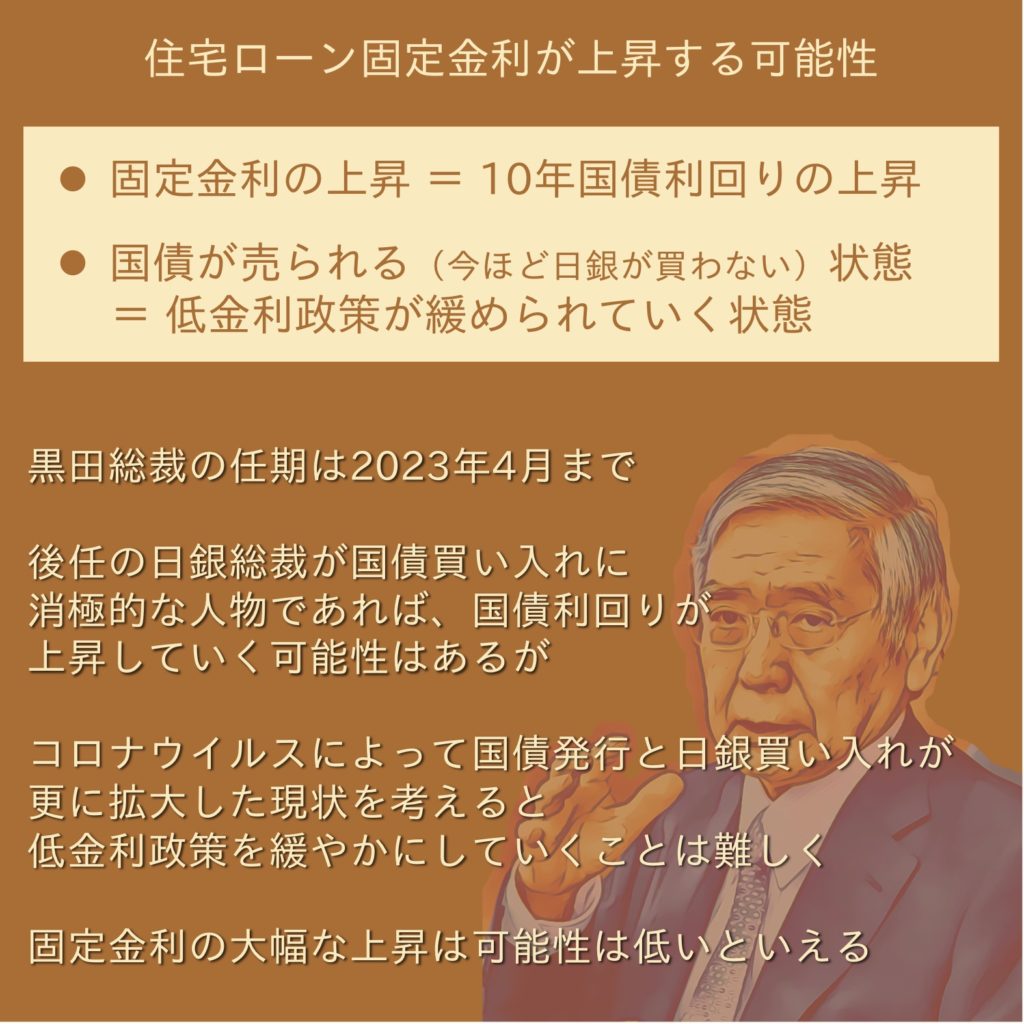

■住宅ローン固定金利が上昇する可能性は?

住宅ローンに話を戻しましょう。

現在のような低金利政策が続いている中では、株価が上昇して景気が上向いてきても、そう簡単に固定金利は上昇しない(できない)というのが実態です。

現日銀総裁の黒田氏の任期は2023年4月までとなっています。

金利のコントロールである公開市場操作は日銀総裁の方針によって大きく左右されますが、出口の見えない低金利政策が続く中で、仮に後任の日銀総裁が低金利政策に消極的な人物だとしても、直ぐに金利水準が上向いていく可能性は低いかもしれません。

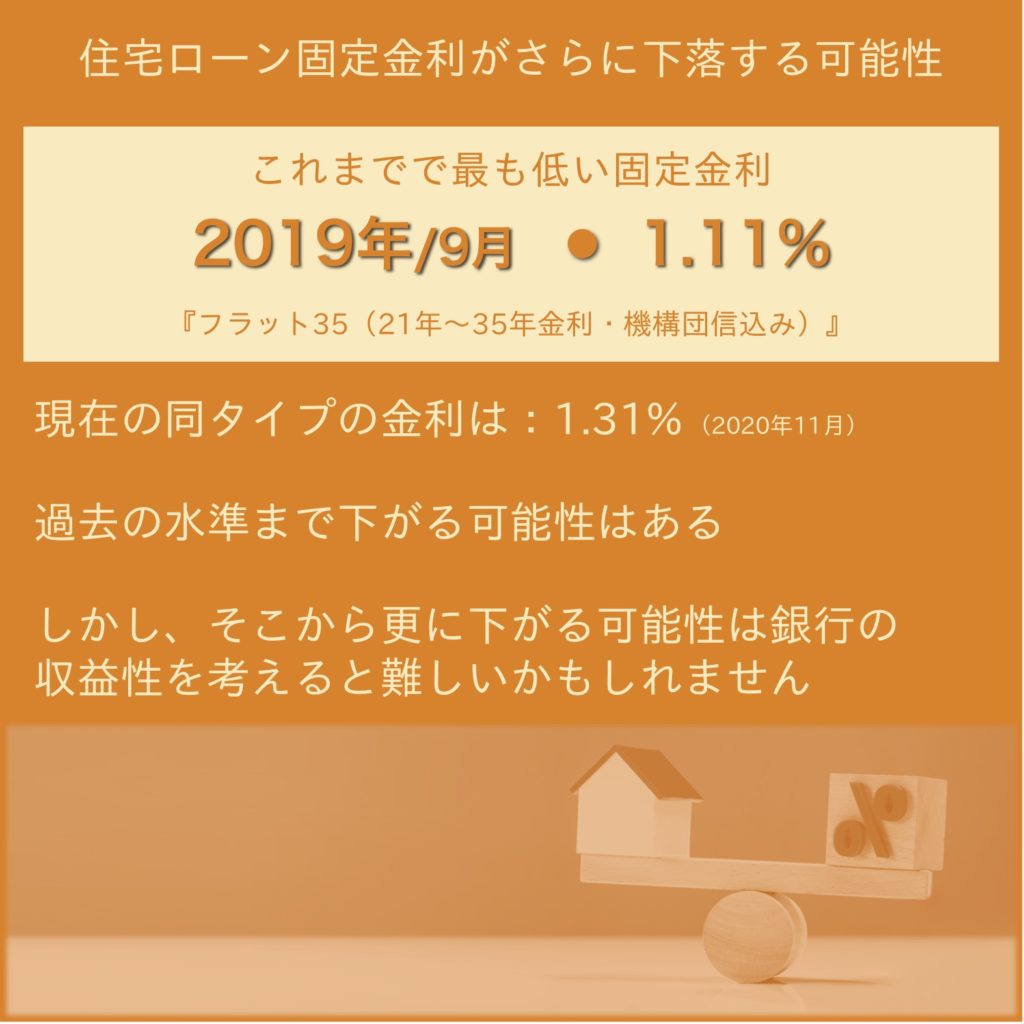

■固定金利が更に下落する可能性は?

住宅ローン固定金利が最も低かったのは2019年の9月〜10月周辺で、その時のフラット35の固定金利は1.11%でした(21年〜35年金利・機構団信込み)

現在2020年11月の同金利が1.31%であることを考えると、その水準まで下がる可能性はあるかもしれません。

しかし、金利がさらに大きく下がるかどうかは金融機関の収益性を考えると難しく感じます。

また、収益性が低くなれば銀行の審査も当然厳しくなるので、最低金利で借り入れられる人の割合も少なくなるかもしれません。

■本来のルールが適用されていない状態なのを認識することが大切

今回は固定金利の仕組みと、固定金利に大きく関係する国債利回りについて解説をしました。

現在は、国債利回りに影響を与える金融資本市場の調整機能が全く機能していない状態です。

金融市場により決定されるのでなく、政府や日銀の財政に対する考え方をもって決まっていく現在の状況を考えると

今後の住宅ローン固定金利が今後どのように上下していくかは想像が難しいと言えます。

しかし、金利が定まっていく構図を理解できることで、現在の金利水準から上にも下にも、そう簡単には大幅に動きづらい状況にあると判断できるのではないでしょうか。

■まとめ

- 固定金利は10年国債の利回りを主たる基準としている

- 国債利回りは、債券の売買によって上下に動く

- 債券の売買には「株式市場との関係」「日銀の市場操作」が大きく関わってくる

- 本来であれば「株高→国債利回り上昇」になるところが「株高でも低い国債利回り」がキープされていて、それにより住宅ローン固定金利も低い状態になっている

- 株式市場と国債利回りの相関性はかなり失われつつある

- 固定金利が大幅に上昇する可能性は、低金利政策の出口が見えないので可能性は低いかもしれない

- 銀行の収益性を考えると、固定金利が更に下落する可能性も低いかもしれない

- 固定金利は上にも下にも大きく動く可能性は今のところ低いかもしれない

最後まで読んでいただき、ありがとうございました!!